Bienvenidos a Invertir para Ganar: Consejos y Estrategias para Rentabilizar tus Inversiones, la guía definitiva para quienes desean tomar decisiones de inversión inteligentes y maximizar sus beneficios. En este artículo, exploraremos la experiencia de Javier Hernández, creador de El Factor X7 y fundador de Invierta Para Ganar, y conoceremos sus ideas y estrategias para invertir con éxito. Desde la gestión de la deuda y la elaboración de presupuestos con inversiones en criptodivisas hasta el cálculo de la rentabilidad de las acciones y el aumento de la rentabilidad empresarial, trataremos una serie de temas que te ayudarán a tomar decisiones con conocimiento de causa y a alcanzar tus objetivos financieros. Así que, ¡vamos a sumergirnos y a empezar a invertir para ganar!

Entender El Factor X7 e Invierta Para Ganar

Maximizar la rentabilidad y tomar decisiones financieras acertadas requiere entender los dos conceptos clave de Javier Hernández: El Factor X7 e Invierta Para Ganar. El Factor X7 es un sistema que permite a los inversores aprovechar las tendencias del mercado y localizar las oportunidades de inversión más beneficiosas. Por su parte, Invierta Para Ganar ofrece a los inversores los recursos y herramientas que necesitan para tomar decisiones con conocimiento de causa. Juntos, estos dos conceptos crean una combinación eficaz que puede ayudar a los inversores a alcanzar sus objetivos.

Conocer a fondo El Factor X7 e Invierta Para Ganar es clave para invertir con éxito. El Factor X7 proporciona a los inversores una forma de capitalizar los movimientos del mercado y realizar selecciones informadas. Invierta Para Ganar, por su parte, dispone de los recursos necesarios para mantenerse al día sobre la actividad del mercado y tomar decisiones acertadas. Utilizando ambos, los inversores pueden aumentar sus perspectivas de alcanzar sus objetivos financieros.

Para los que se inician en la inversión, saber por dónde empezar puede ser una tarea desalentadora. Sin embargo, al familiarizarse con El Factor X7 e Invierta Para Ganar, las personas pueden adquirir la información y las herramientas que necesitan para realizar inversiones acertadas. Utilizando estos conceptos y manteniéndose al día de las tendencias del mercado, los inversores pueden maximizar sus beneficios y alcanzar sus objetivos financieros. Para emprender el camino hacia la consecución de tus objetivos financieros, empieza a aprender más sobre El Factor X7 e Invierta Para Ganar hoy mismo.

Gestión de deudas y presupuestos con inversiones en criptomonedas

Las criptomonedas han sido un tema popular en el mundo de la inversión durante bastante tiempo. ¿Pero sabías que también puede utilizarse para gestionar tu deuda y tu presupuesto de forma más eficaz? Invirtiendo en activos digitales como Bitcoin o Ethereum, puedes pagar tus deudas más rápidamente y ahorrar a largo plazo. Una forma de hacerlo es utilizar una tarjeta de crédito con recompensas en criptomonedas. Estas tarjetas ofrecen recompensas en forma de criptomoneda en lugar de reembolsos en efectivo, que puedes utilizar para pagar tus deudas o realizar inversiones.

Otra forma de emplear la criptomoneda para la gestión de deudas y presupuestos es crear una cuenta de ahorros en criptomoneda. Esto te permite ahorrar en criptodivisas, cuyo valor puede aumentar con el tiempo. Utilizando una plataforma de intercambio de criptodivisas, puedes comprar y vender criptodivisas según desees para pagar deudas o realizar inversiones. Este método puede ser especialmente beneficioso para los que tienen deudas con intereses elevados, ya que el rendimiento potencial de las inversiones en cripto puede ser significativamente mayor que los intereses de la deuda.

Por último, utilizar criptodivisas para hacer un presupuesto puede ser tan sencillo como configurar una aplicación de presupuesto que utilice criptodivisas. Estas aplicaciones te permiten controlar tus gastos y ahorros en criptomoneda, ayudándote a visualizar tus ambiciones y progresos financieros. Algunas aplicaciones incluso ofrecen recompensas por alcanzar determinados objetivos o puntos de referencia fiscales, lo que puede fomentar aún más la elaboración responsable de presupuestos y la gestión de la deuda.

Cálculo de la rentabilidad de las acciones

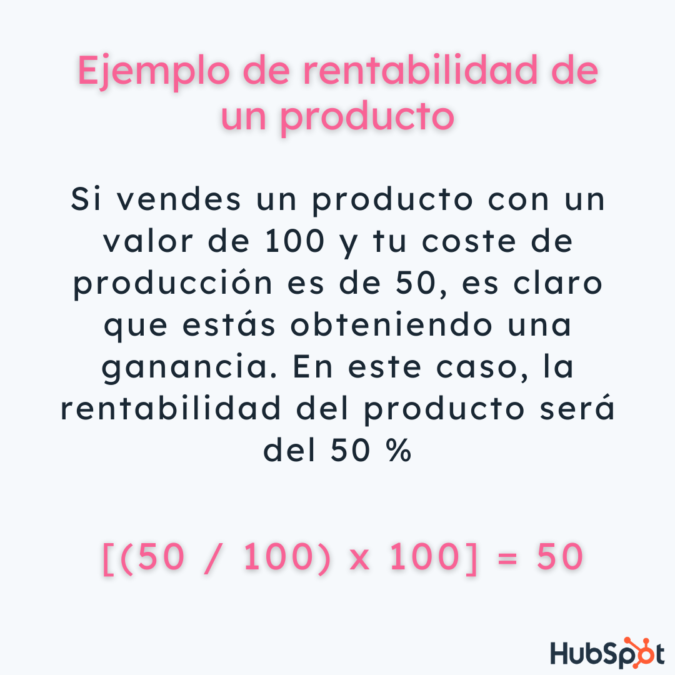

Evaluar la viabilidad de una acción es una parte indispensable de la inversión. Ayuda a los inversores a determinar el rendimiento de sus inversiones y a elegir con conocimiento de causa. Una forma de calibrar la rentabilidad de una acción es mediante la ecuación (ganancia de la inversión – coste de la inversión) / coste de la inversión x 100. Esta fórmula calcula la tasa de ganancia o pérdida obtenida con una inversión. Por ejemplo, si una persona comprara 100 acciones de una acción a 50 $ por acción y las vendiera a 75 $ por acción, la ganancia de la inversión sería de 2.500 $. Si el coste de la inversión fue de 5.000 $, la rentabilidad sería (2.500 – 5.000) / 5.000 x 100, es decir, -50%. Esto revela que el inversor sufrió una pérdida del 50% en su inversión.

Además, hay que tener en cuenta la influencia de la inflación a la hora de calcular la rentabilidad de las acciones. La inflación alude al aumento del coste de los productos y servicios con el paso del tiempo. Si un inversor no tiene en cuenta la consecuencia de la inflación al calcular la rentabilidad, puede sobrestimar sus beneficios. Por ejemplo, si un inversor obtuviera una ganancia del 5% en su inversión, pero la inflación fuera del 3%, su rentabilidad real sería sólo del 2%. Por tanto, es imperativo mantenerse al día con el coste de la vida y ajustar adecuadamente el cálculo de la rentabilidad. Teniendo en cuenta la inflación y utilizando una fórmula fiable, los inversores pueden calcular con precisión la rentabilidad de sus inversiones y tomar decisiones acertadas.

Estar al día del coste de la vida al invertir

Cuando se trata de cuidar tus finanzas, es esencial tener en cuenta la influencia del coste de la vida. Esto significa considerar factores como la inflación, así como los cambios en el mercado. Puede que necesites ajustar tus inversiones para seguir el ritmo del coste de la vida y asegurarte de que tus rendimientos siguen siendo rentables. Revisar y modificar periódicamente tus inversiones es esencial para mantenerte al día con estos cambios, ya que no hacerlo podría conducir a una disminución de los rendimientos con el tiempo.

Una forma de seguir el ritmo del coste de la vida es invertir en activos conocidos por su resistencia a la inflación, como el oro o los bienes inmuebles. Estas inversiones suelen mantener su valor incluso en tiempos de inflación, y pueden incluso aumentar de valor con el tiempo. Otro enfoque es invertir en fondos de inversión u otras carteras diversificadas, que pueden ayudar a repartir el riesgo y garantizar un rendimiento constante incluso cuando las condiciones del mercado fluctúan.

A la hora de invertir, también es importante tener en cuenta tus objetivos económicos a largo plazo. Aunque puede resultar tentador centrarse en las ganancias a corto plazo, es esencial recordar que el coste de la vida seguirá creciendo con el tiempo. Si inviertes en activos que puedan revalorizarse a largo plazo, te asegurarás de que tus inversiones se mantengan al nivel del coste de la vida y sigan generando beneficios en un futuro previsible.

En definitiva, mantenerse al nivel del coste de la vida al invertir requiere una planificación meditada y una gran atención a los detalles. Evaluando periódicamente tus inversiones, diversificando tu cartera y centrándote en objetivos a largo plazo, puedes asegurarte de que tus inversiones sean rentables y puedan seguir el ritmo de un panorama económico en constante evolución. Con las estrategias adecuadas, puedes invertir para ganar y alcanzar tus objetivos financieros a largo plazo.

Aumentar la rentabilidad empresarial

Cuando se trata de negocios, uno de los objetivos más importantes es aumentar la rentabilidad. Para ello, es esencial examinar los gastos y encontrar formas de disminuirlos. Esto puede conseguirse buscando proveedores de materias primas más baratos, o negociando mejores tarifas con los proveedores de servicios. De este modo, es posible maximizar los márgenes de beneficio y disponer de capital adicional para reinvertir en la empresa.

Otra estrategia eficaz para aumentar el éxito empresarial es diferenciar las finanzas personales de las empresariales. Esto puede lograrse creando dos cuentas separadas para estas dos áreas de gasto. Hacerlo puede ayudar a controlar los gastos y garantizar que no se utilicen involuntariamente fondos personales para fines empresariales. Invierta para ganar recomienda formular un presupuesto para el negocio que incluya salarios, alquiler, servicios y suministros.

Por último, invierta para ganar hace hincapié en la importancia de aumentar los ingresos junto con el control de los gastos. Esto puede hacerse encontrando nuevos clientes o aumentando la cantidad de dinero que gastan los clientes actuales. Utilizar un programa de fidelización para recompensar a los clientes habituales o introducir nuevos productos o servicios puede ser eficaz en este caso. Haciendo estas cosas, es posible aumentar las ventas y generar más beneficios, que luego pueden volver a invertirse en el negocio.

Las 10 mejores opciones para invertir de forma rentable

Elegir la mejor ruta posible para tus objetivos financieros puede ser desalentador, pero es esencial hacer la selección ideal. Una de las principales opciones para realizar inversiones rentables son los fondos de inversión. Los fondos de inversión proporcionan una cartera diversificada de acciones y bonos, lo que la convierte en una selección de inversión más segura. Además, no es necesario dedicar tiempo a gestionar la cartera, ya que el gestor del fondo se ocupará de ello por ti. Los fondos de inversión también son flexibles, ya que te permiten empezar a invertir con tan sólo 500 $ o hacerlo regularmente mediante planes automatizados.

Otra opción de inversión lucrativa son los bienes inmuebles. Invertir en bienes inmuebles puede ser un poco más laborioso, pero también muy gratificante. Puedes comprar propiedades de alquiler, que pueden proporcionarte un flujo constante de ingresos pasivos. Alternativamente, puedes invertir en fondos de inversión inmobiliaria (REIT), que te conceden el privilegio de invertir en bienes inmuebles sin tener que poseerlos físicamente. Los REIT se negocian como las acciones y generan una rentabilidad por dividendo, lo que los convierte en una opción deseable para los inversores.

Si buscas una opción arriesgada, pero potencialmente rentable, quizá quieras plantearte invertir en acciones individuales. Invertir en acciones individuales requiere una investigación y un análisis exhaustivos para identificar las acciones que pueden generar altos rendimientos. Mantenerse al día de las últimas noticias y movimientos del mercado es esencial para tomar decisiones inteligentes. Sin embargo, si puedes encontrar las acciones adecuadas, las recompensas pueden ser sustanciales.

Calcular la rentabilidad anual de las inversiones

Al evaluar el éxito de las inversiones, es esencial calcular su rentabilidad anual. Esto permite a los inversores evaluar la rentabilidad de sus inversiones y tomar decisiones con conocimiento de causa. Para determinar el porcentaje de rentabilidad anual, primero hay que determinar la rentabilidad total, incluyendo las plusvalías o minusvalías, los dividendos o los intereses obtenidos. A continuación, esta cifra puede dividirse por la inversión inicial para identificar el rendimiento de las distintas inversiones. Además, al calcular la rentabilidad anual debe tenerse en cuenta el efecto de la capitalización, lo que puede hacerse calculando la tasa compuesta de crecimiento anual (TCAC).

También es importante recordar que calcular la rentabilidad anual no es el único factor a tener en cuenta al tomar decisiones de inversión. También deben tenerse en cuenta otros elementos, como el riesgo que entrañan, el plazo de las inversiones y la estrategia general. Además, los inversores deben tener en cuenta que no todas las inversiones generarán rendimientos positivos el primer año, pero esto no indica necesariamente que no sean lucrativas a largo plazo. Por tanto, los inversores deben tener siempre en cuenta sus objetivos financieros, su tolerancia al riesgo y su horizonte de inversión al evaluar la rentabilidad de sus inversiones.

Conclusión

En conclusión, invertir puede ser una forma lucrativa de hacer crecer tu patrimonio y asegurar tu futuro financiero. Si comprendes las estrategias y consejos expuestos en este artículo, podrás tomar decisiones informadas a la hora de invertir. Recuerda mantenerte al día con el coste de la vida, controlar los gastos y separar las finanzas personales de las empresariales para maximizar tus beneficios. Tanto si eliges invertir en criptomonedas, acciones o fondos de inversión, la clave está en mantenerse informado y disciplinado. Con el enfoque adecuado, puedes invertir para ganar y alcanzar tus objetivos financieros.