Si estás interesado en invertir en el mercado financiero, es probable que hayas escuchado hablar de los fondos mutuos de capital privado. Pero, ¿qué son exactamente y cómo funcionan? En este artículo te lo explicaremos de manera clara y sencilla para que puedas entender todo lo que necesitas saber sobre este tipo de inversión. Descubre cómo los fondos mutuos de capital privado pueden ayudarte a diversificar tu cartera y a obtener mejores rendimientos en el largo plazo. ¡Sigue leyendo para conocer más!

Introducción a los fondos mutuos de capital privado

Los fondos mutuos de capital privado se han convertido en una opción popular para los inversores que buscan diversificar sus carteras y obtener un mayor rendimiento. A diferencia de los fondos mutuos tradicionales, los fondos mutuos de capital privado invierten en empresas que no cotizan en bolsa, lo que les permite tener un mayor control sobre su inversión y obtener un mayor potencial de rentabilidad. Además, estos fondos suelen estar disponibles solo para inversores acreditados, lo que significa que deben cumplir con ciertos criterios de ingresos y patrimonio neto.

Los fondos mutuos de capital privado también se caracterizan por tener un plazo de inversión más largo que los fondos mutuos tradicionales. Esto se debe a que las empresas en las que invierten suelen ser de menor tamaño y requieren un mayor tiempo para crecer y madurar. Por lo tanto, estos fondos suelen tener una duración de tres a cinco años o más. Aunque esto puede parecer un plazo largo, puede ser beneficioso para los inversores que buscan una inversión a largo plazo y una mayor rentabilidad en el futuro.

Cómo funcionan los fondos mutuos de capital privado

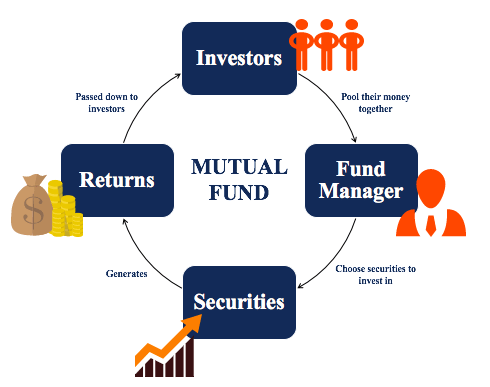

Los fondos mutuos de capital privado son vehículos de inversión que buscan obtener ganancias a largo plazo al invertir en empresas privadas. Estos fondos son administrados por profesionales de inversión que tienen experiencia en la identificación y evaluación de empresas con un alto potencial de crecimiento. Los inversores pueden unirse a estos fondos y obtener acceso a una cartera diversificada de empresas privadas, lo que les permite participar en el crecimiento de estas empresas y obtener ganancias a largo plazo.

Los inversores en fondos mutuos de capital privado deben estar dispuestos a comprometer su capital durante un período prolongado, ya que estos fondos tienen un plazo de inversión típico de cinco a diez años. Durante este tiempo, los administradores del fondo trabajarán en estrecha colaboración con las empresas en las que invierten para ayudar a impulsar su crecimiento y aumentar su valor. Al final del plazo del fondo, los administradores del fondo venderán las inversiones del fondo y distribuirán las ganancias a los inversores.

Ventajas y desventajas de invertir en fondos mutuos de capital privado

Los fondos mutuos de capital privado son una alternativa para aquellos inversores que buscan una mayor rentabilidad en sus inversiones, ya que estos fondos suelen invertir en empresas no cotizadas en bolsa con altas perspectivas de crecimiento y rentabilidad a largo plazo. Además, suelen contar con expertos en la gestión de inversiones que analizan cuidadosamente las empresas en las que invierten, lo que reduce el riesgo de pérdidas significativas.

Otra ventaja de invertir en fondos mutuos de capital privado es que suelen tener una duración limitada, lo que significa que los inversores pueden obtener sus beneficios en un plazo determinado. Esto es particularmente atractivo para aquellos inversores que desean obtener beneficios a corto y mediano plazo. Además, estos fondos permiten a los inversores diversificar sus inversiones, ya que suelen invertir en varias empresas y sectores, lo que reduce el riesgo de pérdidas significativas.

Sin embargo, invertir en fondos mutuos de capital privado también tiene sus desventajas. En primer lugar, estos fondos suelen tener altas comisiones y cargos, lo que reduce la rentabilidad de los inversores. Además, los inversores no tienen control directo sobre las empresas en las que invierten, lo que significa que no pueden tomar decisiones importantes sobre la gestión de estas empresas.

Conclusión

En conclusión, los fondos mutuos de capital privado son una opción de inversión que puede resultar interesante para aquellos inversores que buscan diversificar su cartera y obtener rendimientos a largo plazo. A diferencia de los fondos mutuos tradicionales, estos fondos están dirigidos a inversores institucionales y personas de alto patrimonio neto, y suelen tener una estrategia de inversión más agresiva y especializada.

Los fondos mutuos de capital privado invierten en empresas no cotizadas en bolsa, lo que les permite tener acceso a oportunidades de inversión que no están disponibles para el público en general. Estos fondos suelen tener un horizonte de inversión a largo plazo, ya que la mayoría de las empresas en las que invierten tardan varios años en madurar y generar beneficios.

Aunque los fondos mutuos de capital privado pueden generar rendimientos muy atractivos, también conllevan un mayor riesgo que los fondos tradicionales. Además, su estructura de comisiones suele ser más compleja y costosa, lo que puede reducir significativamente los rendimientos obtenidos por los inversores.

Si estás considerando invertir en fondos mutuos de capital privado, es importante que realices una investigación exhaustiva sobre los fondos disponibles y sus estrategias de inversión. Además, debes tener en cuenta tus objetivos de inversión, tu perfil de riesgo y tu situación financiera antes de tomar una decisión de inversión.